中研盈彩平台官方版下载股份二冲科创板:旧伤未愈 又添新伤

由于存在信息不对称以及对财务等专业信息缺乏分析,所以,企业IPO,才需要律所、会所、证券等中介机构,其担任着“看门人”的重任,特别是在以信息披露为核心的全面注册制下,中介机构责任更为重大,既要有效防范投资风险,又要促进资本市场高质量发展。

作为“看门人”,可以过滤“残渣”,可以输送“清流”。但是,其无法也不能越俎代庖,无力也无能在短期内提升一家公司的实力、治理以及竞争力。

根据《奕泽财经》获悉,上海证券交易所上市审核委员会定于 2023 年 6 月 15 日召开 2023 年第 52 次上市审核委员会审议会议,将审议吉林省中研高分子材料股份有限公司(首发)事宜。而吉林省中研高分子材料股份有限公司早在2020年9月就曾经冲击科创板,最终以撤回收场。

今日不同往日的是,中研股份将中介机构换了个遍。保荐机构由安信证券更换为海通证券,会计事务所由信永中和更换为大华,律师事务所由天元更换为康达。

塑料,随处可见,塑料袋、塑料管道、塑料杯子等,都属于塑料制品。如果按照性能和附加值进行划分,可以将塑料划分为日常塑料、工程塑料以及特种工程塑料。这样可以构成一个金字塔结构,位于“底层”的塑料,性能一般且价格低;而位于“顶层”的塑料,性能高且附加值高。位于“塔尖”的塑料,叫做“聚醚醚酮”,也被称之为PEEK,其性能堪比金属。《奕泽财经》查询到,目前,国内现货钢材和铝合金价格为4000-6000/每吨,但是在2022年,PEEK价格可以达到33.70万元/每吨。

而中研股份,其主要产品为PEEK。《招股书》显示,PEEK占到了报告期内中研股份销售收入的95%,也因如此,产品单一风险在“重大风险提示”中被列为第6位。

依靠PEEK单一产品的批量化产能,中研股份在2019年实现了销售收入1.1亿元,净利润1367万。科创板第一套上市标准中有这样的表述,“预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿”。而在2019年,中研股份销售收入刚过1亿元。

在《奕泽财经》看来,撤回IPO项目,肯定是遇到了无法推动项目的巨大阻碍。

彼时,中研股份遇到了什么样的阻碍呢?《奕泽财经》通过对彼时项目资料的研读以及分析,总结了中研股份的如下几块“硬伤”。

根据中研股份《招股书》所述,从产能以及实力等维度看,中研股份位居全球第四,中国第一,在2022年,中研股份的PEEK产能刚刚达到千吨。位居中研股份之前的三位分别是英国威格斯、比利时索尔维和德国赢创,均是欧美企业。

乍一看,中研股份在业内处于领先地位。但是,进一步深入分析,就能够窥见中研股份的“虚胖”。

在技术方面,2021年年初,索尔维特殊聚合物美国有限责任公司(下称索尔维公司)诉被告吉林省中研高分子材料股份有限公司(下称中研公司)侵害发明其发明专利,索尔维声称中研股份PEEK的生产方式侵犯了其专利。最终,深圳知识产权法庭没有支持索尔维的要求。而中研股份对索尔维的专利提出了无效,但国家知识产权局于2020年8月6日作出的456636号无效决定中,只是权利要求范围被缩小,专利并没有被无效掉。也就是会说,中研股份的技术专有,仍然存在隐患。

而种种信息显示,该知识产权案件中的原告,大概率是PEEK行业“亚军”比利时索尔维的“马甲”。

在产能方面,中研股份重大风险提示第一项,就是行业竞争加剧的风险。《招股书》显示,PEEK第一玩家已经入场,英国威格斯PEEK产能预计将在2023年释放,同时,山东君昊为中研股份第二大客户,目前已经建成 PEEK 生产线,并具有 PEEK 产能。

供应链方面,营口兴福化工有限公司在报告期内,始终位居中研股份第一大供应商,占到中研股份采购金额额4成左右。但是,营口兴福化工有限公司在2020年宣布,将与外方合资在辽宁建成一家生产PEEK的工厂,产能在1500吨以上,而“外方”就是PEEK第一玩家英国威格斯的香港子公司,即,中研股份的核心供应商与主要竞争者,正在进行合作。

综上,《奕泽财经》认为,中研股份无论是在2020年《招股书》,还是在2023年《招股书》中自称的“行业第四”地位,都是不稳定的。

公司股权明晰是公司治理的前提条件。在《奕泽财经》看来,包括股权代持、实控人不定、对赌协议、股东特殊权利等等,都可以导致公司治理出现重大问题。如果披露不详,风险未能传递给投资者,公司即便在上市之后,也可能会面临股权争夺、司法纠纷、内部失控、管理矛盾等等问题。

非常不幸的是,此类股权权属不明晰的隐患,在中研股份上一次的IPO申请时,隐藏其中。

股权代持方面,陈春悦为陈飞父亲,2014年-2019年是陈飞的股权代持人,名义持有通过受让、非公开发行认购的公司股份合计 143.925 万股,2019 年11-12月,陈春悦将其持有的全部公司股份以 935.5125 万元的价格转让给谢怀杰。实际持有人陈飞已经实际收到全部转让款。陈飞、陈春悦不再持有公司股份,相关股权代持行为已经解除。

刘红姝为王秀云女儿,2011年-2014年是王秀云的股权代持人,2014年9月将其持有的中研有限全部出资额合计 198.9 万元转让给王秀云。本次股权转让为刘红姝将其代王秀云持有的中研有限全部出资额归还给王秀云。本次股权转让未实际支付股权转让款。本次股权转让完成后,刘红姝不再持有中研有限股权,相关股权代持行为已经解除。

2015年1月7日,新兴基金向公司投资400万元,认购133.333 万元注册资本,增资价格为3元/注册资本。2015年1月12日,科技发展、科技投资科技发展、科技投资各自向中研有限投资500万元,认购166.667 万元注册资本,增资价格为3元/注册资本。2015年12月22日,科技基金投资1000万元,认购250万元注册资本,增资价格为4元/注册资本。公司与以上投资人协议中约定给了对赌条款,反稀释、公司清算时优先受偿权、与其他投资人同等优惠权等特殊股东权利等。

如上股权代持以及对赌协议信息,中研股份在2020年的申报稿中,均未主动进行披露。

除过如上两大“硬伤”之外,2021年中研股份撤回IPO另一个重要原因在于——中介机构无法获取中研股份客户的穿透信息,包括但是不限于客户进销、产品应用领域、结存、业务沟通等等信息,中介机构无法穿透调查,自然也无法及时回复来自交易所的问询,回复进度不及时。在无法推进IPO的情况下,发行人和中介机构撤回了首次IPO申请。

在《奕泽财经》看来,中研股份初次IPO中介机构的责任,主要原因还是在于中研股份所处的市场地位以及公司治理的不规范,因为地位“尴尬”,因为内部利益错综复杂,所以,中介机构无法获取相关信息。

2022年12月,中研股份再次向科创板提交注册申请,不过,中介机构全部更换。

再次IPO,《奕泽财经》想要追问的是——中研股份曾经的“硬伤”都“好”了吗?

在《奕泽财经》看来,中研股份与国外竞争对手相比,在资金实力、业务规模、国际市场开拓经验等方面存在较大差距。从横向来看,比利时索尔维和德国赢创均系2021年全球化工50强企业,其营收规模远大于中研股份,且特种工程塑料产品线十分丰富,其PEEK产品可以借助共同的销售渠道进行推广。再看英国威格斯,其体量略小,但营收规模也10倍于中研股份,而且长期专注于PEEK领域,在PEEK纯树脂及其复合材料的研究、生产、应用与产业推广方面经验丰富盈彩平台官方版下载,中研股份与之相比颇有“小巫见大巫”之感。

中研股份品牌的国际知名度有限,市场占有率仍有提升的空间,在高端产品市场的竞争中处于相对弱势地位。虽然中研股份的产品已进入航空航天、医疗器械、新能源、科研院所等高端领域,但不可否认的是,英国威格斯等国际巨头仍然发挥着市场引领作用,在应用领域的拓展和应用方式的创新方面走在行业前列,中研股份尚需通过不小的努力才能缩小差距。

更为致命的是,越来越多得企业正在走进PEEK行业,而新进企业均与中研股份有点关联。例如,山东君昊为公司第二大客户江苏君华的子公司,目前已经建成 PEEK 生产线,并具有 PEEK 产能,随着山东君昊等行业进入者逐步稳定量产,国内 PEEK 行业的竞争压力将进一步增加。江苏君华存在逐步替换公司 PEEK 的可能,公司与江苏君华的业务合作存在下滑甚至中断的风险。

《奕泽财经》还发现,作为一家拟冲刺科创板的公司,其科创属性自然备受关注。截至招股书签署日,中研股份共有发明专利11项,其中形成主营业务收入的发明专利数量为6项,另外5项于2022年才取得授权。而科创属性评价标准中有一条是“形成主营业务收入的发明专利(含国防专利)≥5项”,中研股份所拥有的6项与主营业务收入相关的发明专利数量正好“踩线”过关。

还需要提醒的是——中研股份与美国索尔维的诉讼并未彻底结束,其后续影响以及是否会再次出现侵犯索尔维,还需要进一步观察。

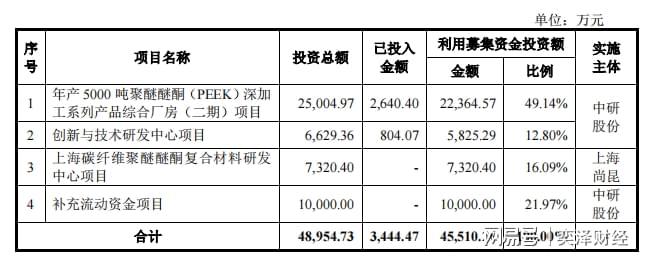

2020年申报材料中募集资金2.55亿元,主要投资“5000吨PEEK(二期)项目”和研发中心。2022年申报材料中募集资金4.89亿元,“5000吨PEEK(二期)项目”追加6100多万投资,增加了上海研发中心7320万元,还有近1亿元的流动资金。

对比2020年和2022年申报稿,产能利用率有所攀升,但总体还不高,仍然继续增加投资扩产。“5000吨PEEK(二期)项目”计划建设两栋综合车间。项目建成后,可形成PEEK纯树脂细粉系列产品300吨/年(原有产线搬迁,产能利用率一致较低2021年12.89%)、PEEK纯树脂颗粒200吨/年(扩产,2021年产能利用率58.81%)、PEEK 复合增强颗粒系列产品300吨/年(扩产,2021年产能利用率37.87%)、PEEK制品200吨/年(新产品)的生产能力,并形成PEEK生产所需重要原材料(溶剂)二苯砜的蒸馏提纯回收能力4000吨/年,合计产能/回收能力5000吨/年。

2020年申报稿中,项目建设总投资 18,878.67 万元,其中:建设投资 14,615.00 万元,铺底流动资金 4,263.67 万元。本募投项目建设期计划为 2 年,总投资估算为 18,878.67 万元,项目达产后预计实现年销售收入 49,350.00 万元,利润总额 9,665.11 万元,税后利润 8,215.34万元。经测算,项目税后内部收益率 22.83%,投资回收期 7.05 年(含建设期 2年)。

2022年申报稿中,项目建设总投资 25,004.97 万元,增加6100多万,其中:建设投资 20,723.48 万元,铺底流动资金 4,281.49 万元。本募投项目达产后预计实现年销售收入 32,964.60 万元,收入降低预期约1.7亿元,达产后年均净利润7,437.00 万元,净利润降低预期约2200万。经测算,项目税后内部收益率 14.83%,降低约8%,投资回收期 8.84 年,增加约1.8年(含建设期 2年)。

不难看出,虽然此次中研股份再战科创板,中介机构对股权代持、实控人等信息等,进行了更为详细的披露,但是,“硬伤”无法通过中介机构进行修复,包括尴尬的行业地位、左支右绌的供应链节点等等。而此次IPO,又增加了募投项目,一味提高产能,是抢占市场份额的考虑呢?还是“圈”更多资金的考虑?

《奕泽财经》认为,随着全面注册制的推行,欲上市企业更多,企业上市似乎也更加容易。但是,中介机构的责任“变重了”。但是,中介机构无法在短期内对公司的“核心”实施重大改变和影响,核心就包括“行业地位、技术水平、客户分布”等等。而想要通过更换中介机构来实现成功上市的中研股份,似乎有点痴心妄想。